Publié le 1 septembre 2023 • 4 min de lecture

Cet article a été produit avec des fichiers provenant de RBC Gestion mondiale d’actifs.

Nous espérons tous prendre notre retraite avec suffisamment d’argent pour qu’elle soit confortable et agréable. Pour certains, cela peut consister à passer l’hiver au soleil ; pour d’autres, à passer plus de temps en famille. C’est vous qui choisissez comment vous passerez votre retraite. Mais la question est de savoir comment épargner suffisamment pour prendre une retraite confortable comme vous l’entendez. En bref, la réponse est : la constance.

Établissez le régime et n’y pensez plus

Un régime de placements périodiques vous permet de choisir le moment, la fréquence et le montant des cotisations à vos placements tout au long de l’année. Ainsi, vos objectifs d’épargne demeurent une priorité toute l’année, et non seulement pendant certaines périodes, comme la date limite de cotisation annuelle à un REER, qui entraîne une avalanche de transferts de dernière minute. L’établissement d’un régime à cotisations préautorisées, ou CPA, vous permet d’automatiser vos placements afin que vous n’ayez pas à y penser régulièrement. Les cotisations fréquentes de votre régime à CPA peuvent vraiment s’additionner. En particulier, si vous augmentez progressivement le montant de vos cotisations chaque année.

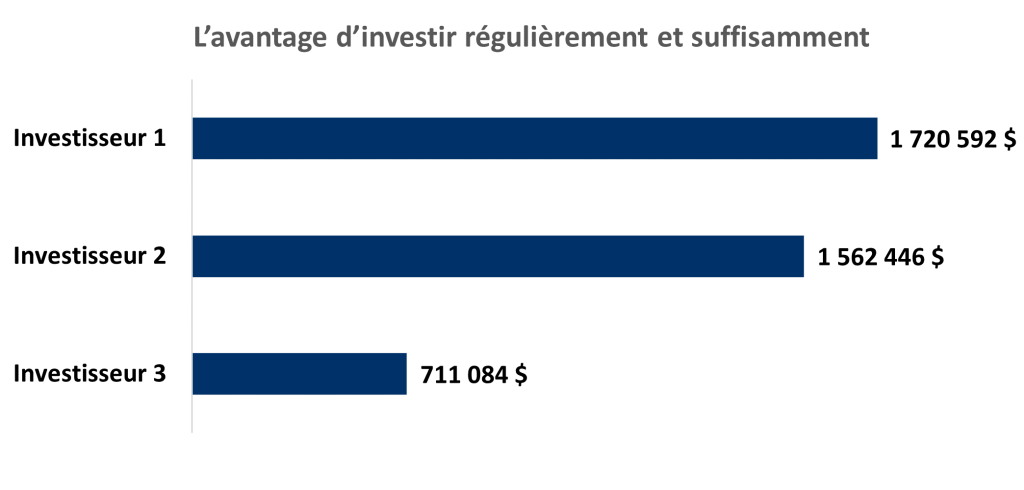

Voyons cela plus en détail et examinons comment les différents choix que font les investisseurs modifient la valeur du patrimoine qui s’accumule au fil du temps.

Voici trois investisseurs hypothétiques qui investissent sur les marchés à la fin de chaque mois. Ils ont tous commencé un régime à CPA en janvier 1990 et chaque investisseur a adopté une approche différente.

-

L’investisseur 1 investit 250 $ par mois et augmente ce montant de 250 $ tous les cinq ans.

-

L’investisseur 2 investit 250 $ par mois et augmente ce montant de 250 $ tous les cinq ans jusqu’à l’atteinte d’une cotisation mensuelle de 1 000 $.

-

L’investisseur 3 investit 250 $ par mois, mais décide de ne pas augmenter ses cotisations tout au long de la période.

Sources : RBC GMA et Morningstar. Rendement fondé sur des placements hypothétiques dans l’indice de rendement global S&P 500 ($ US) Période allant du 1erjanvier 1990 au 30 juin 2023. L’investisseur 1 investit 250 $ par mois et augmente ce montant de 250 $ tous les cinq ans. L’investisseur 2 investit 250 $ par mois et augmente ce montant de 250 $ tous les cinq ans jusqu’à l’atteinte d’une cotisation mensuelle de 1 000 $. L’investisseur 3 investit 250 $ par mois. Le graphique ne tient pas compte des frais liés aux opérations, des frais de gestion et des taxes ou impôts. Si ces coûts et ces frais étaient pris en compte, les rendements seraient plus bas. Les rendements antérieurs ne sont pas garants des résultats futurs. Il est impossible d’investir directement dans un indice.

Principaux points à retenir pour les investisseurs

Si votre revenu augmente plus que vos dépenses, investir l’épargne supplémentaire peut accroître votre patrimoine au fil du temps.

Au cours de cette période, le marché a connu de nombreuses difficultés, notamment, de l’instabilité géopolitique, la crise financière mondiale de 2008 et des fluctuations de taux d’intérêt. Pourtant, en fin de compte, la constance est profitable, surtout pour l’investisseur 1.

Tous ces investisseurs ont investi régulièrement, mais il est aussi important d’accroître votre épargne chaque fois que c’est possible pour continuer de constituer votre base d’actifs.

Même si les résultats ont varié dans les exemples ci-dessus, ils ont tous respecté leur plan de placement. Cette constance est l’une des clés du succès. Bien que les imprévus de la vie soient inévitables et qu’il faille parfois modifier les plans financiers pour répondre à des besoins changeants, en respectant un calendrier et en augmentant de façon graduelle vos cotisations, vous accroissez vos chances d’atteindre vos objectifs de retraite à long terme.

Comme l’a dit un jour Warren Buffet : « Aujourd’hui, quelqu’un est assis à l’ombre d’un arbre, parce que quelqu’un l’a jadis planté. »

Les conseils en placement sont fournis par Fonds d’investissement Royal Inc. (FIRI). FIRI, RBC Gestion mondiale d’actifs Inc., Banque Royale du Canada, Société Trust Royal du Canada et Compagnie Trust Royal sont des entités juridiques distinctes et affiliées. FIRI est inscrite au Québec en tant que cabinet de services financiers.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article