Publié le 29 octobre 2024 • 10 min de lecture

TLPL

-

Découvrez comment réunir la mise de fonds nécessaire pour acheter votre première maison.

-

Voyez comment utiliser les fonds issus de votre pays d’origine et les cadeaux de vos proches pour maximiser votre épargne.

-

Tirez parti des comptes REER, CELI et CELIAPP pour faire fructifier votre épargne à l’abri de l’impôt.

-

Établissez votre cote de solvabilité pour obtenir un prêt hypothécaire assorti de modalités et d’un taux d’intérêt avantageux.

L’accession à la propriété est l’un des moyens les plus valorisants de s’établir au sein d’une collectivité et s’y installer durablement. Pour de nombreux nouveaux arrivants, l’achat d’une première maison permet de se sentir réellement chez soi au Canada. La concrétisation de ce rêve nécessite toutefois de l’épargne et une bonne planification. Dans cet article, vous découvrirez comment épargner en vue d’une mise de fonds ainsi que d’autres conseils pour préparer financièrement l’achat d’une maison au Canada.

Acheter une maison au Canada

Pour atteindre votre objectif de posséder une maison, vous devez d’abord vous renseigner sur le marché immobilier canadien. Il vous faudra aussi comprendre les modalités de financement immobilier au Canada : les différentes procédures, les recommandations et les possibilités qui s’offrent à vous pour acheter une maison.

Qu’est-ce qu’une hypothèque ?

L’hypothèque est un prêt d’une banque ou d’un prêteur visant spécifiquement l’achat d’une propriété. Elle permet à un acheteur éventuel d’acquérir une propriété sans avoir à payer le plein montant de son achat. Vous devrez tout de même payer une mise de fonds équivalente à au moins 20 % du prix d’achat, selon le plan de remboursement choisi. Par la suite, vous devrez rembourser le capital plus les intérêts du prêt hypothécaire par versements échelonnés sur sa période d’amortissement (de 15 à 30 ans).

Au Canada, les prêts hypothécaires peuvent être assortis de taux d’intérêt variables, qui fluctuent en fonction du taux d’intérêt préférentiel, ou de taux fixes, qui s’appliquent pendant une durée prédéfinie (que l’on appelle le terme) variant de 6 mois à 5 ans.

Pour en savoir plus, renseignez-vous sur les prêts hypothécaires proposés par RBC aux nouveaux arrivants au Canada

Qu’est-ce que la mise de fonds ?

Pour obtenir un prêt hypothécaire, vous devrez fournir une mise de fonds. Il s’agit de l’investissement de départ nécessaire pour acheter une maison. La mise de fonds correspond à un pourcentage du coût total du bien immobilier. Plus votre mise de fonds est conséquente, moins le montant emprunté (sur lequel vous payez des intérêts) sera élevé, et plus tôt vous pourrez rembourser votre prêt.

Quel est le montant minimal de la mise de fonds au Canada ?

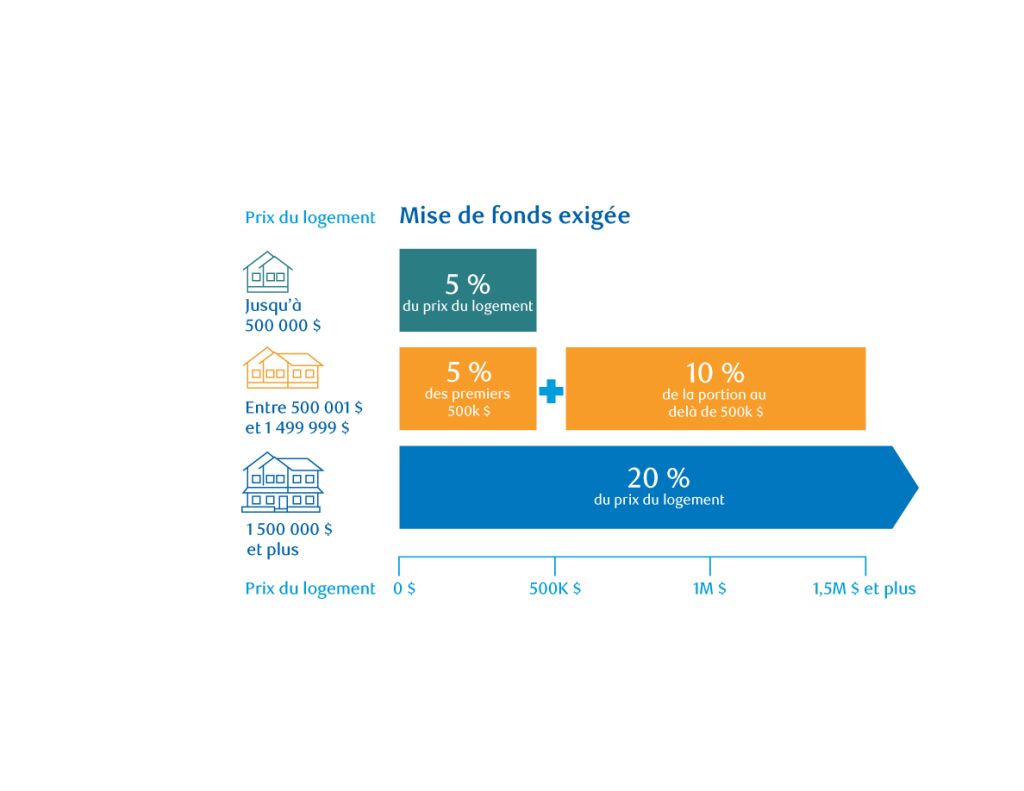

La mise de fonds minimale au Canada dépend du prix de la propriété. Pour les biens dont le prix d’achat est inférieur ou égal à 500 000 $, la mise de fonds minimale sera de 5 % du prix. Pour les biens dont le prix d’achat est compris entre 500 000 $ et 999 999 $, vous devrez payer 5 % de 500 000 $, puis 10 % de la somme restante. Pour les biens dont le prix d’achat est égal ou supérieur à un million de dollars, la mise de fonds correspondra à 20 % du prix.

Exemple : si vous achetez une maison à 450 000 $, vous devrez verser 5 % de 450 000 $ en mise de fonds, soit 22 500 $. Si vous achetez une maison à 700 000 $, vous devrez payer 5 % de 500 000 $ (25 000 $) plus 10 % des 200 000 $ restants (20 000 $), soit 45 000 $ de mise de fonds. Si vous achetez une maison à un million de dollars, vous devrez verser 20 % du prix en mise de fonds, soit 200 000 $.

Conseils pour les nouveaux arrivants concernant l’épargne en vue d’une mise de fonds pour l’achat d’une première maison au Canada

Épargner pour se constituer une mise de fonds peut être simple. Une fois que vous avez défini le montant approximatif de la mise de fonds à réunir pour acheter le type de logement souhaité, vous pouvez amasser votre mise de fonds plus vite que vous ne le pensez en utilisant les bons outils et en respectant un plan d’action cohérent.

Établissez un budget pour économiser en vue de la mise de fonds

La première étape pour épargner dans le but de se constituer une mise de fonds est de définir un budget adapté à votre revenu et à vos dépenses. Bien comprendre votre situation financière vous aidera à vous fixer des objectifs réalistes en matière d’épargne.

-

Accordez la priorité à vos objectifs : De nombreux conseillers financiers recommandent de programmer des virements automatiques sur un compte d’épargne ou de placement dédié dès que vous recevez votre paie. Il s’agit de « se payer en premier ». Cette démarche permet de privilégier l’épargne avant d’effectuer toute autre dépense.

-

Conseils de NOMI : Les clients de RBC peuvent utiliser TrouvÉpargne NOMI pour surveiller et analyser leurs dépenses et obtenir des recommandations personnalisées. En examinant vos habitudes financières, NOMI vous aide à repérer les dépenses que vous pouvez éliminer pour épargner davantage en vue d’accéder à la propriété.

-

Épargner pour votre avenir au Canada : Certains nouveaux arrivants apportent un soutien financier à leurs proches dans leur pays d’origine, ce qui entraîne une diminution des fonds pouvant être dédiés aux objectifs d’épargne au Canada. N’hésitez pas à avoir une conversation ouverte avec vos proches pour définir les attentes quant au soutien financier que vous pouvez apporter tout en consacrant une partie de votre épargne à la mise de fonds pour acheter votre future maison.

-

Faites appel à un conseiller financier : Chaque situation financière est unique ; un conseiller financier saura vous aider à élaborer un plan d’épargne personnalisé. Ce conseiller pourra analyser votre budget, vous recommander des stratégies d’épargne et s’assurer que vous êtes sur la bonne voie pour réunir la somme nécessaire.

Prévoyez un rendez-vous avec un conseiller financier RBC pour élaborer un plan d’épargne personnalisé en fonction de votre situation et de votre objectif.

Rapatriez des fonds en provenance de l’étranger

Certains nouveaux arrivants au Canada disposent de fonds issus de comptes et de placements dans leur pays d’origine. Si vous avez des avoirs à l’étranger, vous pouvez les utiliser pour financer votre mise de fonds au Canada. Il faut toutefois garder à l’esprit que certaines règles fiscales canadiennes s’appliquent aux transferts de fonds depuis l’étranger. Un conseiller financier ou un comptable saura vous informer et vous aider à composer avec les réglementations financières transfrontalières.

-

Vente de biens immobiliers à l’étranger : Si vous avez vendu un bien immobilier dans un autre pays, consultez un conseiller financier pour comprendre les répercussions fiscales de cette vente au Canada. Il est possible que vous deviez déclarer l’argent perçu aux autorités fiscales canadiennes.

-

Cadeaux de proches : Les membres de votre famille voudront peut-être vous aider à constituer votre mise de fonds au moyen d’un don financier. Dans ce cas, il est essentiel de respecter les formalités canadiennes relatives aux cadeaux et de s’assurer que tous les documents sont en règle. Les prêteurs peuvent demander un justificatif du don pour vérifier qu’il ne s’agit pas d’un prêt.

Faites fructifier votre épargne en investissant

Une fois que vous avez décidé de vous lancer dans votre parcours d’accession à la propriété, trouvez des moyens concrets d’épargner pour atteindre votre objectif. Essayez d’investir de manière stratégique au lieu de placer vos économies dans un compte bancaire classique. Voici quelques moyens fiscalement avantageux d’épargner :

-

Ouvrez un compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) : Le CELIAPP est un compte enregistré qui s’adresse spécifiquement aux acheteurs d’une première maison. Vous pouvez cotiser jusqu’à 8 000 $ chaque année, en franchise d’impôt (sans dépasser 40 000 $ au total). C’est un excellent outil pour faire fructifier l’argent que vous épargnez pour constituer une mise de fonds.

-

Tirez parti des REER et CELI : Cotiser à un régime enregistré d’épargne-retraite (REER) ou à un compte d’épargne libre d’impôt (CELI) vous permettra de faire croître votre épargne à l’abri de l’impôt. Lorsque vous êtes prêt à acheter une maison, vous pouvez retirer la somme correspondant à votre mise de fonds sans payer d’impôt. N’oubliez toutefois pas de tenir compte des règles qui s’appliquent pour élaborer votre plan.

Établissez votre cote de solvabilité

Au Canada, vos antécédents de solvabilité déterminent votre réputation financière. La cote de solvabilité informe les prêteurs sur votre capacité à gérer vos finances personnelles. Elle est utilisée par les banques et par d’autres institutions pour décider ou non de vous prêter de l’argent, et à quel taux.

En tant que nouvel arrivant, vous devrez sans doute repartir de rien pour établir vos antécédents de solvabilité. Renseignez-vous sur les bonnes pratiques afin de vous construire une solide cote de solvabilité qui vous donnera accès à un prêt hypothécaire à un taux avantageux.

Une excellente façon de commencer à établir vos antécédents de crédit est d’obtenir une carte de crédit canadienne. Vous pourrez ainsi prouver que vous savez utiliser ce crédit de manière responsable en effectuant vos paiements dans les délais et en gardant un solde relativement faible. Au fil du temps, vous parviendrez ainsi à vous constituer de bons antécédents de crédit.

Découvrez comment choisir la bonne carte de crédit en tant que nouvel arrivant au Canada

Avec une bonne cote de solvabilité, vous obtiendrez plus facilement un prêt hypothécaire, et vous bénéficierez aussi d’un taux d’intérêt plus faible, ce qui vous permettra de faire des économies à long terme.

Jeter les bases de l’accession à la propriété au Canada

S’il semble difficile d’épargner en vue d’une mise de fonds pour acheter sa première maison au Canada, cet objectif peut être atteint grâce à des stratégies et des outils adaptés. En définissant un budget précis, en rapatriant des fonds de l’étranger et en faisant fructifier votre épargne grâce à des placements, vous parviendrez à réunir la mise de fonds nécessaire pour acheter votre maison au Canada.

Pour obtenir des conseils concernant le processus d’achat de votre première maison au Canada, consultez le Centre RBC pour les nouveaux arrivants. Avec la planification et les ressources nécessaires, votre rêve de posséder une maison au Canada deviendra réalité plus rapidement que vous ne le pensez !

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article