Publié le 8 novembre 2022 • 4 min de lecture

Cet article a été initialement publié dans le RBC Gestion mondiale d’actifs.

Les actions et les obligations ayant fortement chuté, l’année 2022 a été difficile pour les investisseurs. Dans le cas notamment des actions, de nombreuses régions sont passées en territoire baissier, en raison d’un recul de plus de 20 % par rapport à leurs sommets.

Sans grande surprise, les replis du marché cette année ont miné la confiance des investisseurs. Selon un sondage mené récemment aux États-Unis, les seules fois où les investisseurs ont été aussi pessimistes et inquiets étaient en octobre 1990 et en mars 20091. Fait intéressant, dans les deux cas, le marché boursier américain a atteint un plancher à la suite d’un déclin marqué. Il a ensuite repris le terrain perdu au cours des mois et des années qui ont suivi.

Les replis importants sont extrêmement pénibles pour les investisseurs et suscitent bien des émotions, même si les pertes ne sont pas tangibles. L’incertitude considérable qui entoure les perspectives d’avenir n’aide pas les choses. Des interrogations subsistent quant à l’économie, aux taux d’intérêt et à l’inflation. Dans ce contexte, certains investisseurs se demandent s’il est préférable de se retirer des marchés. Neuf mois après le début de l’année 2022, les marchés étaient en baisse de près de 24 %. D’où la question que voici :

L’abandon des actions après de fortes baisses s’est-il révélé une stratégie avantageuse pour les investisseurs à long terme dans le passé ?

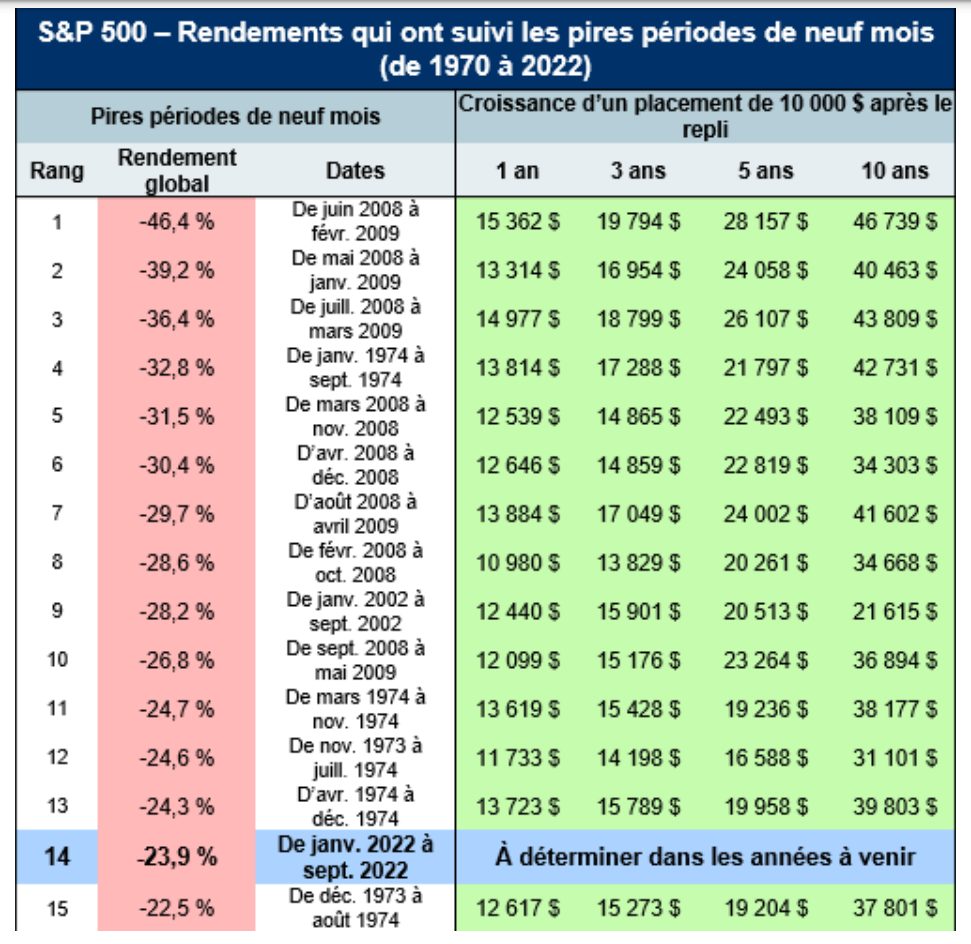

D’un point de vue historique, cela n’a manifestement pas été le cas. En revanche, les périodes de repli considérable ont offert aux investisseurs à long terme des points d’entrée attrayants et de meilleurs rendements à long terme. À titre d’exemple, examinons 14 autres périodes semblables, soit les 15 pires périodes de neuf mois de l’indice S&P 500 depuis 1970. Le tableau ci-dessous présente la croissance d’un placement 10 000 $ dans l’indice S&P 500 à la fin de chacune de ces périodes de neuf mois après un an, trois ans, cinq ans et dix ans.

Sources : Morningstar Direct et RBC GMA. Au 30 septembre 2022. Les rendements sont ceux de l’indice S&P 500 Total Return, en dollars américains. Ce tableau ne tient compte ni des frais d’opération, ni des frais de gestion des placements ni des taxes et impôts. Si ces coûts et ces frais étaient pris en compte, les rendements seraient plus bas. Il est impossible d’investir directement dans un indice.

Points saillants

-

Les neuf premiers mois de 2022 se classent au 14e rang des pires périodes de neuf mois pour les actions américaines.

-

Nous ne savons pas encore quelle direction prendront désormais les marchés. Cependant, les actions américaines ont enregistré des rendements extrêmement solides après ces autres mauvaises périodes de neuf mois. La valeur moyenne sur cinq ans est de 22 033 $ (rendement cumulatif de 120 %). La valeur moyenne sur dix ans est de 37 701 $ (rendement cumulatif de 277 %).

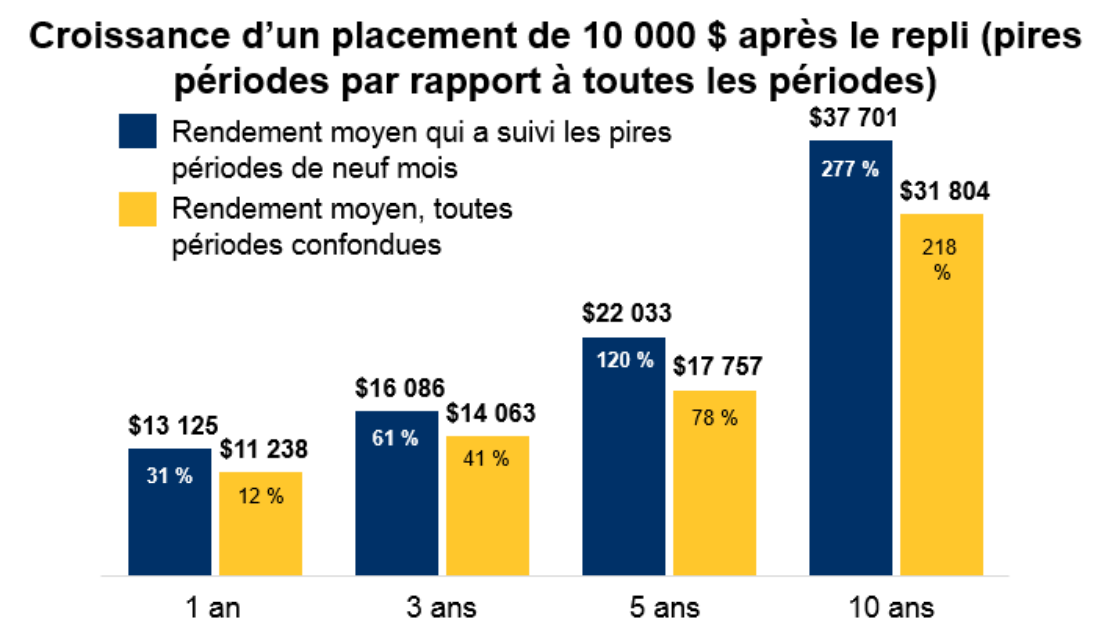

Comment les rendements spectaculaires indiqués dans le tableau ci-dessus se comparent-ils aux rendements moyens historiques des marchés ? Comme on peut le constater dans le graphique ci-dessous, les pires périodes de baisse sur neuf mois ont toujours été suivies par des rendements supérieurs à la moyenne.

Sources : Morningstar Direct et RBC GMA. Données de janvier 1970 à septembre 2022. Les rendements sont ceux de l’indice S&P 500 Total Return, en dollars américains. Comparaison des rendements cumulatifs moyens enregistrés après les pires baisses sur neuf mois (selon le tableau ci-dessus) aux rendements cumulatifs moyens pour toutes les périodes entre 1970 et 2022. Les montants indiqués au-dessus des barres latérales représentent la croissance d’un placement de 10 000 $ fondée sur ces rendements cumulatifs. Ce graphique ne tient compte ni des frais d’opération, ni des frais de gestion des placements ni des taxes et impôts. Si ces coûts et ces frais étaient pris en compte, les rendements seraient plus bas. Il est impossible d’investir directement dans un indice.

Amélioration du potentiel de rendement à long terme

Il est possible que les actions continuent de baisser à court terme, particulièrement dans le contexte actuel d’incertitudes alimentées par la hausse de l’inflation, des taux d’intérêt, du risque de récession et plus encore. Une vision à long terme est essentielle. Il importe aussi de se rappeler que les plans financiers sont élaborés en tenant compte de périodes difficiles comme 2022. Malgré le déclin des marchés depuis le début de l’année, les investisseurs peuvent trouver une lueur d’espoir dans le potentiel de rendement à long terme, quelle que soit l’évolution du marché à court terme.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article