L’art de s’adapter à l’évolution des besoins : améliorations au système de paiements canadien

Publié le 29 juin 2018 • 9 min de lecture

Ils s’attendent à payer pour tout (produits, services, applications, musique et plus encore), de partout, à n’importe quel moment de la journée. Ils veulent que leur expérience soit rapide, pratique et sûre.

Ces dix dernières années, les avancées techniques, sociales et économiques ont mis à l’épreuve le système de paiements, dans le monde comme au pays. L’infrastructure de paiements du Canada est reconnue comme l’une des plus sûres. Nous nous engageons à améliorer plus encore nos systèmes en matière de commodité et de données afin d’aider le Canada et ses entreprises à innover davantage et à devenir encore plus efficaces. Comme c’est le cas dans bien d’autres pays du monde, l’univers des paiements et ses multiples parties prenantes au Canada amorcent une démarche de modernisation pour mettre en place des systèmes de paiement rapides, flexibles et sécuritaires favorisant l’innovation et la concurrence dans l’ensemble du marché canadien.

Incidences possibles sur vos activités

En mettant en place une nouvelle génération de systèmes de paiements, le Canada permettra la création d’une plateforme favorisant l’innovation et fournira les systèmes efficaces dont le pays a besoin pour affronter la concurrence dans l’avenir.

-

Données plus riches. Les systèmes de paiements modernisés transmettent des données riches et normalisées en même temps que les paiements au lieu de les transmettre séparément, comme c’est le cas actuellement. Ainsi, les paiements sont mis en contexte et les entreprises peuvent commencer à automatiser les principaux processus opérationnels, notamment ceux liés aux comptes fournisseurs et aux comptes clients. À l’heure actuelle, bon nombre de paiements interentreprises passent par l’envoi de chèques, et ce, simplement pour que les renseignements de facturation soient transmis en même temps que le paiement. Grâce à un système de paiements modernisé, il sera possible de transmettre les renseignements de facturation électroniquement, avec les fonds, de produire des rapports de meilleure qualité, d’effectuer des rapprochements plus facilement, et d’assurer des opérations plus sûres du début à la fin.

-

Paiements plus rapides et plus efficaces. Qui dit paiements modernisés dit aussi paiements plus rapides. Comme les données sont transmises en même temps que le paiement, vous êtes en possession des fonds plus rapidement, et savez exactement à quelle facture ou à quel client se rapporte le paiement. L’avantage ? Vous pouvez débloquer d’autres biens ou services pour un client qui pourrait avoir atteint sa limite de crédit avec vous. Les membres de votre personnel de service ou de vente peuvent en outre recevoir immédiatement le paiement qu’ils ont demandé, et ainsi consacrer moins de temps aux tâches administratives pour s’employer davantage à servir véritablement les clients et à les aider à répondre à leurs besoins.

-

Plus grande commodité. Imaginez être en mesure d’effectuer non seulement des paiements ou des virements par courriel ou appareil mobile, mais aussi des paiements de type « mains libres » (vos comptes fournisseurs s’intègrent facilement au système de paiements de la banque pour réaliser l’opération) avec données. Des paiements plus pratiques pourraient même vous aider à améliorer votre chaîne d’approvisionnement ou votre modèle d’affaires. Qui plus est, les expéditeurs et les destinataires recevront des notifications et des confirmations quant à l’état de leurs paiements, ce qui peut contribuer à réduireles coûts de papier et d’envoi.

« De manière générale, les entreprises pourront diminuer leur dépendance à l’égard du papier, accélérer leur flux de trésorerie, intégrer l’information dans l’ensemble de leur chaîne logistique financière et réduire les points de friction dans le processus d’approvisionnement. »

4. Adéquation des besoins harmonieuse. Grâce aux nouveaux systèmes, les entreprises comme la vôtre pourront faire correspondre leurs besoins en matière de paiements au système utilisé pour les traiter. Par exemple, une opération de grande valeur sollicitera le système de paiements spécialement conçu pour traiter et protéger les opérations nécessitant une couche de sécurité supplémentaire. Il serait alors possible d’effectuer, en même temps, une opération de moindre valeur au moyen du système en temps réel pour obtenir un traitement plus rapide. Une meilleure adéquation entre le type de paiement et le système donnera lieu à une réduction des coûts pour les entreprises et à des possibilités d’opérations transfrontalières plus efficaces.

5. Sécurité, gestion des risques et confidentialité accrues. Les fonds et les données des entreprises seront mieux protégés, les systèmes nouveaux et améliorés s’adaptant plus facilement aux menaces émergentes. Ils seront notamment dotés d’une protection accrue contre la fraude. Des outils de nouvelle génération de protection des renseignements personnels et de gestion des risques seront par ailleurs intégrés aux systèmes, donnant ainsi à toute entreprise, peu importe sa taille, un accès continu à des mesures de protection pour ses finances et ses données.

Ce que vous devez faire pour vous préparer à ces changements

Heureusement, de nombreuses institutions financières, dont RBC, travaillent à mettre au point des solutions qui permettront aux entreprises de tirer parti des occasions et des avantages qui découleront des changements à venir. Même si ces solutions seront à votre disposition, vous pouvez prendre certaines mesures pour vous préparer.

-

Déterminez comment vous voulez gérer les paiements des clients qui sont effectués en tout temps (24 heures sur 24, 7 jours sur 7, 365 jours par année). Par exemple, investirez-vous les fonds nécessaires pour automatiser le processus, ou opterez-vous plutôt pour la mise à jour de vos conditions d’utilisation ?

-

Réfléchissez à votre infrastructure actuelle et au meilleur moyen de tirer parti des nouvelles données, ainsi qu’à la façon dont ces dernières pourraient améliorer votre processus d’imputation des paiements. Dans bien des cas, une stratégie à court et à long terme sera à envisager.

-

Examinez et comprenez bien les occasions d’accroître l’automatisation d’activités traditionnellement à forte intensité de main-d’œuvre. Par exemple, est-il possible de simplifier le processus de gestion des stocks ? Qu’en est-il des bons de commande ?

Mise en œuvre des changements

Partout dans le monde, les pays mettent activement à jour leur infrastructure de paiements. Comme 17 pays ont à ce jour effectué la modernisation, le Canada a eu l’occasion d’étudier ces démarches à l’échelle mondiale et de comprendre ce qui fonctionne le mieux quant à la mise à jour et à l’amélioration du système de paiements national.

La modernisation du système de paiements canadien est une initiative complexe qui s’échelonnera sur plusieurs années. Elle aura une incidence sur les consommateurs, les entreprises, le gouvernement et les institutions financières… et fournira une plateforme favorisant des solutions novatrices et des gains d’efficacité pour l’économie.

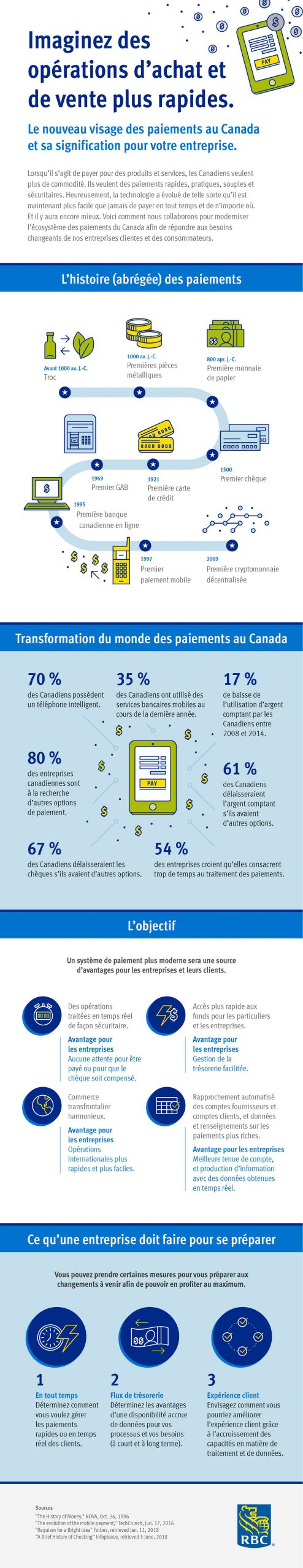

Imaginez des opérations d’achat et de vente plus rapides. Le nouveau visage des paiements au Canada et sa signification pour votre entreprise.

Lorsqu’il s’agit de payer pour des produits et services, les Canadiens veulent plus de commodité. Ils veulent des paiements rapides, pratiques, souples et sécuritaires. Heureusement, la technologie a évolué de telle sorte qu’il est maintenant plus facile que jamais de payer en tout temps et de n’importe où. Et il y aura encore mieux. Voici comment nous collaborons pour moderniser l’écosystème des paiements du Canada afin de répondre aux besoins changeants de nos entreprises clientes et des consommateurs.

L’histoire (abrégée) des paiements

Avant 1000 av. J.-C.

Troc

1000 av. J.-C.

Premières pièces métalliques

800 apr. J.-C.

Première monnaie de papier

1500

Premier chèque

1921

Première carte de crédit

1969

Premier GAB

1995

Première banque canadienne en ligne

1997

Premier paiement mobile

2009

Première cryptomonnaie décentralisée

Transformation du monde des paiements au Canada

70 %

des Canadiens possèdent un téléphone intelligent.

35 %

des Canadiens ont utilisé des services bancaires mobiles au cours de la dernière année.

17 %

de baisse de l’utilisation d’argent comptant par les Canadiens entre 2008 et 2014.

80 %

des entreprises canadiennes sont à la recherche d’autres options de paiement.

61 %

des Canadiens délaisseraient l’argent comptant s’ils avaient d’autres options.

67 %

des Canadiens délaisseraient les chèques s’ils avaient d’autres options.

54 %

des entreprises croient qu’elles consacrent trop de temps au traitement des paiements.

L’objectif

Un système de paiement plus moderne sera une source d’avantages pour les entreprises et leurs clients.

Des opérations traitées en temps réel de façon sécuritaire.

Avantage pour les entreprises

Aucune attente pour être payé ou pour que le chèque soit compensé.

Accès plus rapide aux fonds pour les particuliers et les entreprises.

Avantage pour les entreprises

Gestion de la trésorerie facilitée.

Commerce transfrontalier harmonieux.

Avantage pour les entreprises

Opérations internationales plus rapides et plus faciles.

Rapprochement automatisé des comptes fournisseurs et comptes clients, et données et renseignements sur les paiements plus riches.

Avantage pour les entreprises

Meilleure tenue de compte, et production d’information avec des données obtenues en temps réel.

Ce qu’une entreprise doit faire pour se préparer

Vous pouvez prendre certaines mesures pour vous préparer aux changements à venir afin de pouvoir en profiter au maximum.

1

En tout temps

Déterminez comment vous voulez gérer les paiements rapides ou en temps réel des clients.

2

Flux de trésorerie

Déterminez les avantages d’une disponibilité accrue de données pour vos processus et vos besoins (à court et à long terme).

3

Expérience client

Envisagez comment vous pourriez améliorer l’expérience client grâce à l’accroissement des capacités en matière de traitement et de données.

Sources

The History of Money, NOVA, 26 octobre 1996.

The evolution of the mobile payment, TechCrunch, 17 juin 2016.

Requiem for a Bright Idea, Forbes, consulté le 11 janvier 2018.

A Brief History of Checking, Infoplease, consulté le 5 juin 2018.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article