Publié le 27 août 2024 • 6 min de lecture

TLPL

-

Le divorce gris, soit le divorce après l’âge de 50 ans, devient de plus en plus fréquent.

-

Divorcer à l’âge d’or s’accompagne de considérations financières particulières et peut vous obliger à repenser votre plan de retraite.

-

Les femmes sont particulièrement touchées par un divorce tardif et doivent souvent composer avec une diminution de leur revenu.

-

Consulter un conseiller en services financiers peut vous aider à atténuer les effets financiers d’un divorce et à vous assurer d’avoir des bases financières solides.

Le divorce gris, terme qui désigne le divorce après l’âge de 50 ans, est devenu plus courant pour les Canadiennes et les Canadiens. Le taux de divorce des personnes de cet âge a augmenté de 26 % entre 1991 et 2006, et s’est stabilisé depuis. L’âge moyen du divorce dans la population connaît une hausse depuis des décennies, ayant atteint 46 ans en 2020, comparativement à 32 ans en 1980.

Bien qu’il soit en tout temps difficile de dissoudre un mariage, le faire à l’approche de la retraite, ou à la retraite, présente des défis uniques, surtout sur le plan des finances. Les couples peuvent avoir dépassé l’objectif d’une rémunération ; il est donc primordial de déterminer comment chacun peut continuer à financer sa retraite. Toutefois, en obtenant des conseils d’experts et en comprenant vos options, vous pouvez résoudre l’enjeu financier de votre divorce et en atténuer les répercussions sur votre vie financière.

Considérations financières : actifs et dettes

Malgré toutes les choses qu’il faut régler dans un divorce, les finances et l’argent restent prioritaires pour la plupart des gens. Pour les retraités, cette discussion mérite une attention particulière. Vous avez peut-être accumulé des actifs importants au cours de votre vie commune, contracté des dettes, ou les deux. De plus, la plupart des couples établissent leur stratégie de retraite en fonction de leur vie à deux.

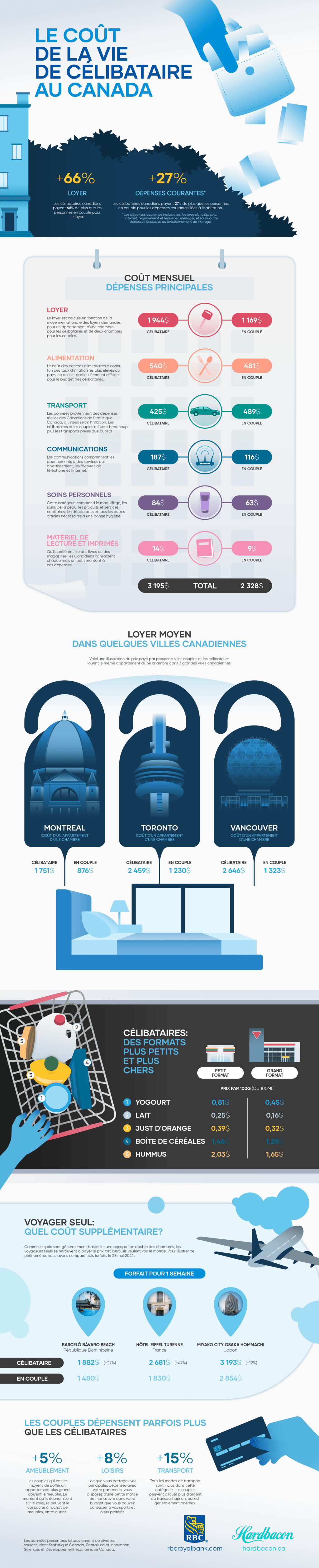

À l’approche du choix à faire, examinez vos actifs conjoints et vos obligations financières ou vos dettes pour obtenir une vue d’ensemble. Considérez votre mode de vie actuel, les dépenses connexes et ce que vous envisagez pour l’avenir. Vous devrez revoir votre plan de retraite pour tenir compte de la répartition de l’actif et créer de nouvelles stratégies de revenu et de nouveaux budgets pour chaque personne. Par exemple, chaque conjoint doit prévoir son logement, son transport, ses voyages, ses frais médicaux, et plus encore.

En plus de diviser les actifs, les divorcés retraités devraient également réexaminer les assurances, les rentes et les pensions, et les plans successoraux, en raison du changement d’état matrimonial.

Refaire son avenir financier en tant que retraité divorcé

Une fois le divorce réglé, les retraités doivent envisager de repenser leur avenir financier. Cette démarche pourrait consister à vivre dans un logement plus petit ou à déménager, à trouver un revenu de retraite supplémentaire ou à réduire considérablement les dépenses. La créativité et la souplesse peuvent vous aider à trouver des solutions aux problèmes financiers potentiels au moment où vous entamez un nouveau chapitre de votre vie. Et c’est alors, comme toujours, que savoir, c’est pouvoir.

Vous voulez comprendre votre plan de retraite et ce qui est nécessaire pour atteindre vos objectifs. Par exemple, si votre logement actuel est devenu trop cher, vous pourriez penser à vous rapprocher de votre famille, à considérer un quartier plus abordable ou à étudier d’autres modes de vie en société. Si vous devez trouver un revenu supplémentaire, vous pourriez chercher un emploi à temps partiel ou exploiter un aspect de votre carrière.

Incidence du divorce gris sur les femmes et leur revenu

Le divorce a généralement une incidence financière plus importante sur les femmes, et il en est de même pour les femmes qui se séparent de leur conjoint à la retraite. Des études révèlent que le revenu des femmes chute de 23 à 40 % après un divorce. Chez les femmes de plus de 50 ans, le niveau de vie a diminué de 45 % après un divorce, alors qu’il n’a baissé que de 21 % chez les hommes.

Former une autre union tend à améliorer la situation financière des personnes, mais les femmes plus âgées sont moins susceptibles de se remarier que les hommes. À la lumière de ces statistiques, il est crucial que les femmes, dans les mariages comme dans les divorces, comprennent les finances de leur ménage, y compris le budget familial, le coût du logement, toutes les dettes et les actifs détenus dans l’épargne et les instruments de placement.

Pour les femmes, donner la priorité à la littératie financière et prendre des décisions financières leur procure les moyens de gérer leurs finances personnelles en cas de divorce ou de perte de conjoint. Il faut aussi déterminer si chaque conjoint a accès à des comptes individuels et partagés. De cette façon, si la relation se gâte, rien n’empêche les deux d’accéder aux fonds en cas de besoin.

Obtenir des conseils financiers professionnels

Débroussailler les finances d’un mariage n’est pas une mince affaire. Mais vous n’êtes pas obligé de tout faire seul. En plus de travailler avec votre avocat ou votre médiateur, songez à communiquer avec un conseiller en services financiers. Certains conseillers se spécialisent même dans les conseils en matière de divorce et peuvent faire des recommandations sur la répartition de l’actif, les stratégies de retraite, les incidences fiscales, et plus encore.

Vivre un divorce s’accompagne de défis. Mais en étant conscient des répercussions financières et en ayant l’aide d’un professionnel pour vous en sortir, vous pouvez vous assurer d’avoir des bases solides pour entamer le prochain chapitre de votre vie.

Si vous avez besoin de conseils pour déterminer vos frais de logement après le divorce, notre calculatrice de l’accessibilité à l’habitation peut vous aider.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article